Secretos financieros revelan millonaria penetración del dinero sucio en la banca

Documentos de inteligencia financiera a los que accedió Ojo‑Publico.commuestran que el Banco de Crédito, el BBVA Continental, y otras entidades del sistema bancario, recibieron más de US$2.200 millones de clientes sospechosos por sus nexos con el crimen organizado y la evasión fiscal. Los casos que aquí presentamos revelan la responsabilidad de las instituciones financieras en la lucha contra el lavado de dinero procedente de las organizaciones que más dinero ilícito mueven en el Perú.

Por Óscar Castilla C., Ernesto Cabral y Jonathan Castro 24 de Abril, 2018

Documentos secretos filtrados a Ojo-Publico.com revelan que más de US$2.200 millones procedentes de presuntas actividades criminales ingresaron al sistema financiero del Perú a través de clientes sospechosos por sus vínculos con los delitos que más dinero mueven en el país: el tráfico ilícito de drogas, la minería ilegal de oro, la evasión tributaria y la corrupción, delitos que además provocan violencia e inseguridad ciudadana, contaminación ambiental y fuga de capitales a paraísos fiscales.

Leer más

BCP Y BBVA: SECRETO BANCARIO IMPIDE RESPONDER SOBRE CLIENTES SOSPECHOSOS

OjoPúblico se comunicó con el Banco de Crédito del Perú y el BBVA Continental para conocer por qué aceptaron como clientes a personajes vinculados al crimen organizado.

La investigación que hoy publicamos –siendo el Perú uno de los mayores productores mundiales de hoja de coca, el principal exportador de oro ilegal de Latinoamérica y el segundo país más afectado por el Caso Lava Jato– establece la responsabilidad del sistema bancario en el lavado de dinero del crimen organizado y muestra múltiples casos de incumplimiento de las normas para luchar contra este flagelo; así como la inacción de su único órgano supervisor en el Estado: la Superintendencia de Banca, Seguros y AFP (SBS).

El proyecto #Dineroleaks tiene como antecedente más cercano un informe del Banco Interamericano de Desarrollo (BID) que en el 2016 hizo una advertencia poco usual sobre la penetración de dinero sucio en la banca durante los últimos años. El reporte, apenas conocido en el sistema judicial, establece que: “Las entidades financieras han sido utilizadas, de una u otra manera, para la comisión de estos delitos [lavado de dinero]”.

Un informe del BID advierte que las entidades financieras han sido utilizadas para lavar dinero.

A partir de dicho informe, Ojo-Publico.com accedió a documentos secretos de la Unidad de Inteligencia Financiera (UIF), pilar de la lucha contra el lavado de dinero y determinante en la investigación contra los expresidentes Alejandro Toledo, Ollanta Humala y Pedro Pablo Kuczynski por el Caso Lava Jato, con los que se determinó que US$2.200 millones de presunta procedencia ilegal ingresaron al circuito financiero, desde 1998 por lo menos.

En base a los documentos de la UIF, y a diversos atestados de la Policía Antidrogas, Ojo-Publico.com creó un primer registro de clientes bancarios con operaciones sospechosas (*). En esta lista destacan operadores y compañías que llegaron a ser incluidas por el Departamento de Justicia y del Tesoro de EE.UU. en sus denuncias ante los tribunales de dicho país o en la llamada Foreign Narcotics Kingpin Designation Act por conspiración para el lavado de la minería ilegal de oro o tráfico de drogas, respectivamente.

Luego del análisis del perfil de más de 400 clientes y de sus transacciones señaladas como sospechosas, la investigación se centró en los dos mayores bancos del país: el Banco de Crédito del Perú (BCP), la segunda compañía nacional más importante por ingresos, considerada en el top20 de mayores instituciones de su tipo en América Latina y cuya matriz está en el top 1000 Forbes de las empresas con mayor patrimonio del mundo; así como en el BBVA Continental (BBVA). Además, se detectaron casos específicos sobre los bancos Interbank y Scotiabank.

EL MÁS GRANDE. El Banco de Crédito del Perú, junto a otras entidades del sistema financiero, recibieron más de US$2.200 millones procedentes de clientes investigados por crimen organizado y evasión fiscal. / Andina.

En las últimas décadas, el gobierno de EE.UU. y diversas entidades reguladoras en Europa han interpuesto cargos penales o millonarias sanciones a bancos por asociarse con grupos criminales para lavar dinero o por violar prácticas antilavado. Desde el Bank of Credit and Commerce International (BCCI) en los ‘80, pasando por el escándalo del 2008 que involucró al HSBC por blanquear dinero de cárteles mexicanos; hasta el caso de la Banca Privada de Andorra (BPA) y el Meinl Bank, usados por Odebrecht para pagar sobornos en Latinoamérica.

En Perú, el Estado –a través de la Superintendencia de Banca, Seguros y AFP (SBS)– tiene un paquete de normas para castigar irregularidades en temas de prevención de blanqueo de dinero. Dicha legislación, aunque benévola ya que la sanción más elevada llega a las 100 UITS (S/415 mil ó US$130 mil), exige una conducta intachable de los empleados bancarios, diligencia en la identificación de conductas ilícitas y la obligación de conocer las actividades financieras de sus clientes al punto de saber si tienen vínculos públicos o no con una organización criminal.

Los casos que publicamos permiten una mirada inédita sobre el tipo de cliente que acepta el sistema financiero, sobre todo el BCP y el BBVA; las operaciones presuntamente ilícitas que aquellos realizan, así como las deficiencias antilavado del sistema, entre ellas no conocer el alto perfil de riesgo de sus clientes, no detectar la penetración de dinero sucio, y las acusaciones de nexos de algunos de sus funcionarios con grupos delictivos.

INFRACCIÓN 1: CUANDO EL BANCO NO CONOCE A SU CLIENTE

En la lista de clientes bancarios registrados por operaciones inusuales dentro del BCP y del BBVA figuran personajes prominentes del narcotráfico local e internacional en Latinoamérica; así como sus presuntos operadores del lavado de dinero sucio en compañías inmobiliarias, de transporte aéreo y casas de cambio en Lima. En la nómina construida en base a los informes de la UIF, Ojo-Publico.com detectó a los siguientes personajes de alto perfil de riesgo:

CONTINENTAL. El BBVA es el segundo banco más grande del Perú y acompaña a Credicorp, matriz del BCP, en la lista Forbes de principales compañías del mundo.

Una de las compañías de fachada que blanqueó el dinero del narcotraficante más poderoso del Perú, Fernando Zevallos Gonzales ‘Lunarejo’, fue cliente del BCP, del BBVA y del Banco Wiese (Scotiabank desde el 2006). La empresa, llamada Sistema de Distribución Mundial, que tenía como accionista principal a la fenecida aerolínea Aerocontinente, realizó movimientos de dinero sospechoso en los tres bancos citados por US$27 millones entre los años 2000 y 2004.

Dicha compañía, utilizada para blanquear dinero del tráfico ilícito de drogas, fue incluida por el Departamento del Tesoro de EE.UU. en la lista Foreign Narcotics Kingpin Designation Act. e incorporada en la actual mega investigación contra Zevallos por lavado de activos. Acusaciones de la Policía Antidrogas permitieron concluir que ‘Lunarejo’ ordenó el asesinato de testigos de sus actividades criminales casi en la misma época en la que Sistema de Distribución Mundial recibía o transfería el dinero sucio a través del BCP, el BBVA y el Wiese.

Zevallos, con antecedentes por narcotráfico desde 1982 e involucrado en el brutal crimen del periodista Todd Carper Smith en 1989 y en otros asesinatos impunes en Lima y el Huallaga, usó la fachada de Sistema de Distribución Mundial para mover US$20.3 millones a través del BBVA, US$5.3 millones por el Wiese y US$1.5 millones por el BCP. Desde el 2005, ‘Lunarejo’ purga una condena de 20 años de prisión por narcotráfico, y además tiene pendiente una posible orden de extradición a EE.UU. apenas concluya su sentencia.

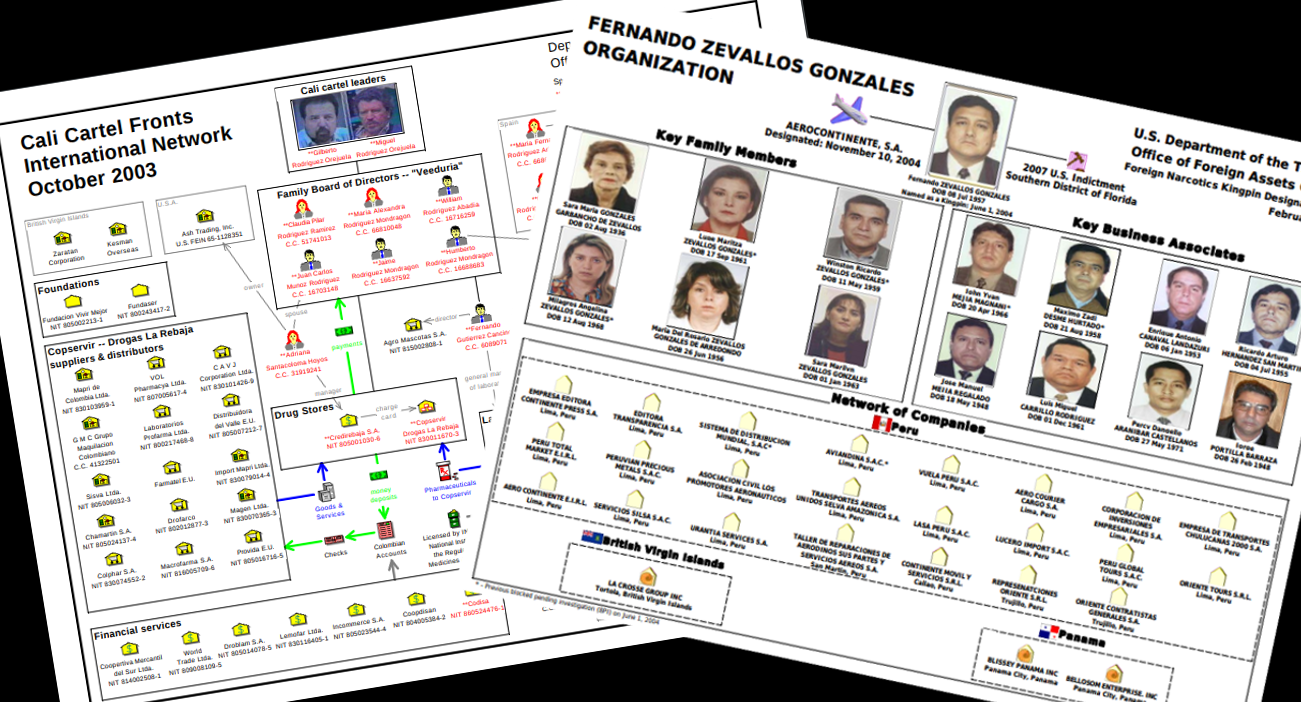

Otras compañías peruanas que fueron consideradas por las autoridades de EE.UU. y Colombia como fachada de los poderosos negocios del desaparecido cartel de Cali de los hermanos Miguel y Gilberto Rodríguez Orejuela, también aparecen vinculadas al sistema financiero nacional: Colfarma Perú con transacciones en el Interbank y Distribuidora Continental 6 como cliente del BCP. El 2003, el Departamento del Tesoro de los EE.UU. incluyó a la primera en la Foreign Narcotics Kingpin Designation Act e incorporó en posteriores ampliaciones a los dueños de la segunda.

NARCOTRÁFICO. Empresas de fachada del Cartel de Cali y del poderoso narcotraficante peruano Fernando Zevallos inyectaron en conjunto más de US$30.4 millones en el sistema financiero peruano. / Foreign Narcotics Kingpin Designation Act

En esta lista de clientes bancarios también aparecen cinco compañías peruanas de Luis Valdez Villacorta, referenciado por narcotráfico desde los ‘80. Todas clientes del BCP. Este personaje –vinculado a la incautación de media tonelada de cocaína con destino a Guatemala el 2003 y a la confiscación de 176 kilos de droga a Holanda el 2008– administró millonarias sumas de dinero en el BCP a través de Industrial Ucayali, Triplay Enchapes, Cervecería Amazónica, Técnica de Ensamblaje y Universal Import, casi en la misma época en la que Valdez era acusado del crimen del periodista Alberto Rivera (2004) y detenido por lavado de dinero (2008).

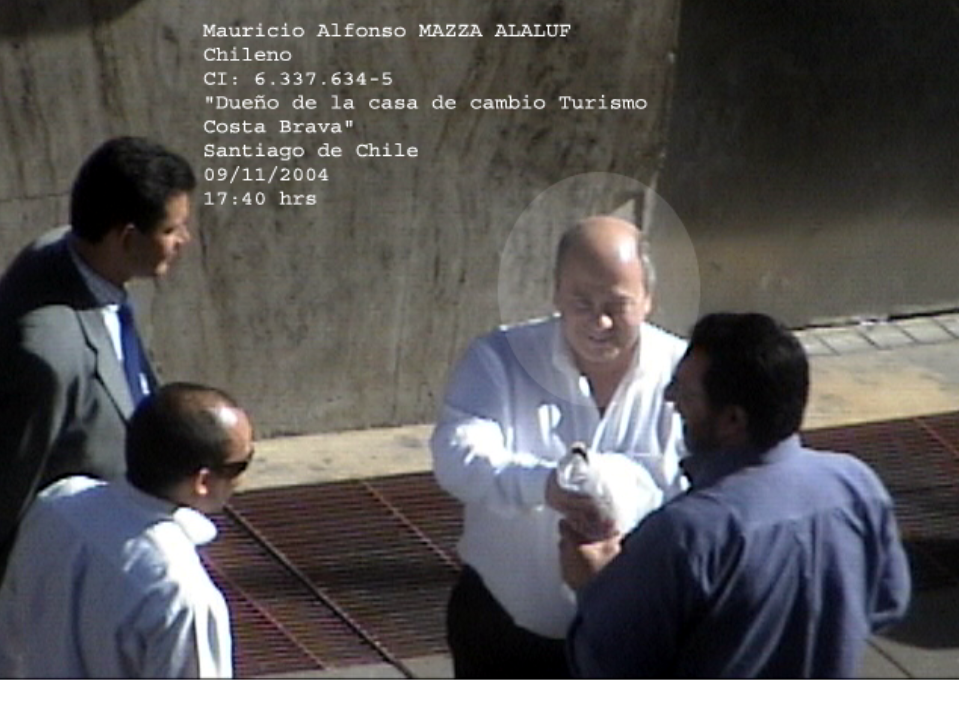

Entre los clientes también aparece la red de casas de cambio peruanas vinculada al chileno Mauricio Mazza-Alaluf (inculpado por el Departamento de Justicia de EE.UU.), quien fue acusado de blanquear el dinero sucio de las Fuerzas Armadas Revolucionarias de Colombia (FARC) y de otros grupos criminales de dicho país. La organización, integrada por más de 150 personas en el Perú, ingresó US$369 millones a través del BCP, del BBVA y otras entidades financieras. Su modalidad era transportar fajos de billetes en maletas o pegadas al cuerpo vía aeropuertos de Perú, Chile, Colombia y EE.UU., dejaba su carga en casas de cambio de dichos países y luego fraccionaba la suma en sucesivos depósitos y transferencias.

.png)

LUIS VALDEZ. Empresas vinculadas al exalcalde de Pucallpa e investigadas por lavado de dinero del narcotráfico fueron clientes del Banco de Crédito del Perú. / Policía Antidrogas.

La poderosa organización criminal de Pedro Pérez Miranda ‘Peter Ferrari’, acusada este año por el Departamento de Justicia de EE.UU. por conspiración para el lavado de dinero del comercio de oro ilegal, también fue uno de los clientes del BCP y del BBVA. La red de compañías de ‘Peter Ferrari’, con antecedentes por narcotráfico y contrabando de mineral desde los años ‘90, manejó a través de ambos bancos US$503 millones procedentes de la venta de mineral de origen sospechoso. Hoy casi todos su socios en Lima y Miami están en prisión o a la espera de una extradición inminente.

Según la contundente acusación del Departamento de Justicia de EE.UU. y de las autoridades del Perú, ‘Peter Ferrari’ y su red de empresas en Lima, compraron oro procedente de zonas devastadas por la minería ilegal en el sur del país. Precisamente, en esa época, ‘Peter Ferrari’, a quien se le acaba de incautar decenas de inmuebles en la capital, recibía millonarios pagos del comercio de oro a través de las cuentas que sus compañías vinculadas, Business Investments, La Mano de Dios, Gold MPP, Comercializadora de Minerales Rivero, tenían en el BCP y en el BBVA.

Otra compañía que figura como importante cliente del BCP es Los Poderosos Minera Aurífera, del comerciante apurimeño de oro ilegal Leonardo Callalli Warthon, quien adquirió y vendió mineral de origen sospechoso en Madre de Dios y fue detenido con tres barras de oro en el 2013. Por años una de sus principales clientes fue la exportadora nacional Universal Metal Trading, inoperativa tras descubrirse sus operaciones sospechosas. Callalli, cuya empresa minera fue cliente del BCP, fue condenado a 10 años de prisión por blanqueo de capitales en el 2015.

ORO SUCIO. La red de compañías de fachada de ‘Peter Ferrari’, con antecedentes por narcotráfico y contrabando de mineral desde los años ‘90, manejó a través del BCP y del BBVA más de US$503 millones procedentes de la venta de mineral de origen sospechoso. / Andina

En la nómina de clientes bancarios también aparece la exportadora de oro AS Perú del cusqueño Anibal Sucari Sucari, quien ha registrado operaciones de compra de mineral en Madre de Dios. Este personaje, cuya empresa recibió millonarios depósitos en su cuenta del BCP por la venta de oro de presunto origen sospechoso a la empresa suiza Metalor, figura en investigaciones del Ministerio Público y la Procuraduría Pública de Lavado de Dinero. AS Perú además utilizó el BBVA y otros bancos para transferencias con sus principales proveedores de mineral en zonas vinculadas a la minería ilegal.

A la lista de clientes del BCP se suma uno de los sindicados como integrante de ‘Los Rambos’, clan del narcotráfico del Alto Huallaga, vinculado a la facción de Sendero Luminoso en dicho valle cocalero y proveedor de un cártel mexicano: Claver Acosta Y Rodríguez ‘El Chino’, quien fuera detenido por la Policía Antidrogas con 163 kilos de cocaína en el 2007. Una de sus empresas de transporte interprovincial en Huánuco, Bahía Continental, también era cliente del BCP y es considerada por la inteligencia policial como una compañía de alto perfil de riesgo, por estar involucrada en múltiples incautaciones de droga.

Las labores de inteligencia determinaron que la organización que integraba el cliente del BCP era liderada por Nelson Neira James ‘Runa Mula’ y Hernán Tapia Trujillo ‘Rambo’, quienes controlaban tres laboratorios clandestinos de droga en el valle del Monzón. El mismo año del arresto de Claver, tres exmiembros de Sendero Luminoso aseguraron a las autoridades peruanas que Mario Tapia Trujillo, jefe de seguridad del clan, pagaba cupos a ‘Artemio’, cabecilla de la facción subversiva en el Huallaga.

FINANCIAMIENTO. La organización de Claver Acosta Y Rodríguez 'El Chino', cliente del BCP, fue acusada de pagar cupos a 'Artemio', cabecilla de Sendero Luminoso en el Alto Huallaga. / La República

El BCP además administró cuatro cuentas bancarias con operaciones por US$110 mil de Numa Soto Sánchez, un poderoso y confeso narcotraficante peruano, que además purgó casi tres años de prisión en Colombia y fue proveedor de mafias mexicanasdesde los ‘80. En marzo de 2008, la Policía Antidrogas incautó dos toneladas de cocaína de la organización de Soto Sánchez camuflada dentro de colchones. Las labores de inteligencia policial determinaron que la mercadería ilícita provenía de Iquitos y Pucallpa y tenía como destino Holanda.

Los documentos dicen que otros dos importantes jefes de la organización, los ecuatorianos Pedro Bejarano Alvarado y Daniel Hernández Barreto, sindicaron al cliente del BCP como “uno de los acopiadores” de la droga incautada en el 2008. Finalmente, Numa Soto fue capturado casi dos años después del operativo, en diciembre del 2009, mientras estaba escondido en un hotel de Lince.

El BBVA también tuvo como cliente a la compañía de un importante grupo del narcotráfico: Global Trade Import & Export, la cual protagonizó uno de los envíos de droga más recordados en la historia. Dicha empresa pretendió despachar 4.3 toneladas de alcaloide de cocaína líquida a España, escondida en más de 8 mil latas de conserva de alcachofa. Los documentos detallan que esta empresa de fachada era parte de un organización integrada por más de 100 personas, que utilizó “el sistema bancario (...) para facilitar su actividad criminal”.

La investigación de Ojo-Publico.com revela deficiencias en el sistema antilavado de dinero del BCP y del BBVA.

Las arcas del BCP y otras entidades financieras igualmente albergaron más de US$234 mil del patrimonio de David Soto Aranda, condenado a 25 años de cárcel en octubre de 2016 por ser cabecilla de un clan familiar del narcotráfico con antecedentes desde inicios de los ‘90; aunque absuelto meses después por una polémica decisión de la Corte Suprema.

El cliente del BCP y su hermano Héctor Soto Aranda fueron procesados en los ‘90 por tráfico de drogas en Chile, mientras que su cuñado Heber Farfán Loyola fue sentenciado en Italia a ocho años de prisión por narcotráfico en 1994. El operativo más reciente contra esta familia ocurrió el 2010, cuando la policía de España decomisó 116 kilos de cocaína camuflados en 22 toneladas de madera. El Poder Judicial del Perú determinó que la droga fue enviada por Cuenen Soto Aranda, también hermano de David, a través de una empresa fantasma.

Una compañía investigada por lavado de dinero de la organización de Alfonso Reyna Sánchez, condenado a 17 años de prisión por narcotráfico, y Óscar Rodríguez Hurtado, también sindicado por dicho delito, fue cliente del BCP. Se trata de Ami Oil, empresa de combustible que recibió hasta US$7 millones del exterior. La historia salió a la luz durante una operación policial que incautó dos avionetas de propiedad de los hermanos de Reyna Sánchez, así como extensos terrenos con 280 cabezas de ganado en San Martín y diferentes inmuebles en zonas residenciales de Lima.

DROGA. Una de las compañías comprendidas en la investigación contra el narcotraficante Alfonso Reyna Sánchez fue cliente del BCP. En el 2011, la Dirandro incautó diferentes inmuebles a la organización que este integraba junto con sus hermanos: dos avionetas incluidas.

También figura como cliente, en este caso del BBVA, una empresa de transporte aéreo ubicada en la frontera con Colombia, zona dominada por el tráfico de drogas y el contrabando de armas. Transzel Continental fue incluida en un informe del Ejército y de la Policía Antiterrorista en el que identificaban a presuntos colaboradores de las FARC en Perú. Su única dueña, Zelma Hernández, llegó a pedir un préstamo bancario de US$1.7 millones al BBVA para la compra de un avión, luego de acumular un capital de US$720 mil dólares. Cuando la UIF investigó el caso estableció que Transzel no tenía la capacidad financiera para justificar este último monto.

En la lista de clientes además destaca un grupo de tratantes de personas vinculadas a mafias asiáticas. Este es el caso de la presunta organización liderada por el peruano Eduardo Orozco Chiang, quien en sociedad con el ‘Dragón Rojo’ usaba al país como punto central en el traslado de migrantes desde China a EE.UU. Uno de los integrantes de esta organización, Julio Uribe Chiang, fue cliente del BCP desde 1998 y recibió importantes sumas de dinero, algunas vía Western Union, desde países vinculados a la ruta utilizada por la red criminal que llegó a infiltrar el consulado peruano en Shanghai.

El mismo capo de la organización “La Gran Familia”, Ángel Ramón León Arévalo ‘Viejo Paco’, con dos temporadas en prisión por asalto de bancos y otros delitos, utilizó a su conviviente Maritza Díaz Huamán para crear seis empresas de transporte, adquirir inmuebles, vehículos e inyectar el dinero de sus actividades ilícitas en el sistema bancario. Esta organización, acusada de manejar armas de guerra y asesinar a sus rivales en el norte del Perú, cobraba cupos que le generaron millonarios ingresos, según los documentos del caso.

La pareja del ‘Viejo Paco’, también investigada por lavado de activos del crimen organizado, llegó a ser cliente del BBVA, del Scotiabank y del Interbank, entre otras entidades. “Se determinó que el dinero obtenido producto del delito de extorsión ha sido reinsertado en el comercio local, a través de su hijo Angelo Janpier León Díaz, y de la hija de su conviviente, Yesica Emperatriz Ramos Díaz”, dice la acusación.

LA GRAN FAMILIA. Los bancos BBVA, Scotiabank e Interbank tuvieron como cliente a la pareja de Ángel León Arévalo 'Viejo Paco, jefe de una organización criminal acusada de lavar dinero, manejar armas de guerra y asesinar a sus rivales en el norte del Perú. Su conviviente también fue enjuiciada por blanqueo de activos. / La República

Entre los clientes sospechosos también figuran sociedades que ocultaron el valor real de sus negocios de comercio exterior para defraudar al fisco. Un grupo de empresas extractoras de madera con sede en Madre de Dios, Loreto y Ucayali, territorios dominados por los operadores de la tala ilegal, recibieron transferencias desde China por US$13.8 millones en sus cuentas del BCP, aunque solo declararon exportaciones por US$5 millones. El dinero fue transferido a otras empresas relacionadas al mismo dueño, Xiandong Ji Wu. Según la UIF, esta organización buscaba “dificultar la identificación y el destino de los fondos recibidos del exterior”.

En la nómina de clientes bancarios, también destacan presuntos evasores de impuestos: Por ejemplo, un grupo de comerciantes mayoristas del Mercado de Productores de Santa Anita, clientes del BCP y del BBVA, que fueron investigados por defraudación fiscal a través del millonario negocio del comercio de arroz, insumo omnipresente en la jornada alimenticia de los peruanos, y que les reportó ingresos por S/61 millones. Del total, la UIF concluyó que los involucrados dejaron de pagar impuestos por más de S/5.5 millones.

A ellos le siguen clientes del BCP sospechosos por la importación de millonarias cantidades de mercadería desde China. El peruano Alejandro Huamán Yupanqui utilizó a familiares y trabajadores de su galería en el centro de Lima para realizar 238 transferencias por US$1.5 millón a cuentas de los proveedores de su negocio de juguetes, joyas de fantasía y otros artículos. Su empresa, llamada Moda Patro’s, ubicada cerca de Palacio de Gobierno, declaró importaciones por US$441 mil ante Aduanas, por lo que la UIF sospechó una subvaloración de la mercadería.

PUCALLPA. Las organizaciones del crimen organizado también operan detrás del comercio de madera para lavar dinero de la defraudación tributaria como de la extracción ilegal de recursos naturales. / Ojo-Publico.com

Lo mismo hizo un comerciante del negocio informático. Como cliente del BCP, Manuel Mujica López, y otras siete personas desde Scotiabank enviaron US$758 mil a la norteamericana Lantronix USA Corp., pero solo declararon importaciones por US$32 mil ante el fisco. Según los documentos, Mujica confesó que la empresa utilizaba a terceras personas para realizar transferencias con el objetivo de adquirir material tecnológico. Por tal motivo, todos fueron acusados por delito tributario.

INFRACCIÓN BANCARIA 2: ALERTAS ANTILAVADO A DESTIEMPO

El sistema financiero del Perú –integrado por bancos, cajas municipales y rurales, y entidades de desarrollo de pequeña y mediana empresa, entre otras instituciones– tiene como supervisor en temas de prevención de lavado de dinero a la Superintendencia de Banca, Seguros y AFP (SBS). A solicitud de Ojo-Publico.com dicha entidad informó que el sistema financiero solo ha recibido 16 sanciones desde el año 2002, cuatro de ellas impuestas al BCP por deficiencias en la prevención de lavado de activos, y una amonestación al BBVA.

Suscríbete y recibe lo mejor de Ojo‑Publico.com

Sin embargo, el análisis de los documentos –cruzados con reportes de Dirección Antidrogas de la Policía, la Superintendencia Nacional de Administración Tributaria (Sunat), la Procuraduría Pública de Lavado y los conocidos Panama Papers– permitió identificar casos en los que entidades como el BCP y el BBVA incumplieron otra de las medidas antilavado de dinero más importantes de la SBS: Cumplir con el reglamento de plazos máximos de alerta a la UIF, en su calidad de sujetos obligados a informar sobre operaciones sospechosas.

En los últimos 20 años, las gerencias o divisiones de cumplimiento de prevención del lavado de dinero del sistema financiero y demás empresas complementarias tenían la obligación de reportar transacciones sospechosas a la UIF, sin importar la magnitud de los montos involucrados y en un plazo no mayor de 30 días desde la fecha de su detección (desde el 2017 deben hacerlo en 24 horas).

La compañía de fachada del narcotraficante Fernando Zevallos fue cliente del BCP y del BBVA.

En ese sentido, y de acuerdo a los casos y plazos analizados, se estableció que las entidades de dicho sistema demoraron más de cuatro meses en promedio en alertar a la UIF de cientos de operaciones irregulares por presunto crimen organizado y evasión fiscal. Es decir, cinco veces más que el tiempo exigido por la SBS. En algunas situaciones se llegó a establecer un retraso de hasta cinco años, y en otros casos el banco alertó solo después de la advertencia de un medio de comunicación.

Ojo-Publico.com detectó este patrón de reportes extemporáneos –considerada infracción grave y sancionada con US$130 mil (el equivalente en dólares de 100 UITS)– en algunos de los casos más importantes de lavado de los últimos años.

LAS DEMORAS DEL BCP

El BCP, de acuerdo a los documentos, tuvo como cliente al peruano acusado de narcotráfico, Paul Chinchay Echevarría, quien fuera condenado por trata ilegal de personas en Italia. Dicho banco demoró un año y cuatro meses (491 días) en reportar a la UIF a este cliente. Cuando lo hizo, en octubre del 2008 y por operaciones sospechosas de más de US$178 mil, este cliente ya tenía catorce meses como detenido por tráfico de drogas y un año como denunciado por el Ministerio Público.

“Paul Chinchay Echevarría, Patrizi Borboni, Fallon Mendoza, Sheilla Alfaro y Jorge Cavero forman parte de una organización delictiva dedicada al lavado de activos procedentes del narcotráfico, bajo modalidad de envío de clorhidrato de cocaína hacia Milán-Italia”, dice el documento de la UIF. La Fiscalía acusaba que Borboni y Chinchay eran los encargados de transferir y recibir el dinero, mientras los demás se dedicaban a la captación, traslado y acondicionamiento de los burriers.

El BCP registró como cliente desde 1997 a Segundo Manuel Sánchez Paredes, hermano de los capos de las drogas, Simón Sánchez Paredes y Perciles Sánchez Paredes, asesinados en México en 1987 y Trujillo en 1991, respectivamente. Él mismo está involucrado en diferentes atestados de la Policía Antidrogas desde fines de los ‘70 y los ‘80 y actualmente permanece enjuiciado por lavado de dinero del narcotráfico junto a sus hermanos Orlando y Wilmer; y su hijo Fidel Sánchez Alayo.

CLAN FAMILIAR. Los capos de las drogas, Simón Sánchez Paredes (Izq.) y Perciles Sánchez Paredes, fueron asesinados en México en 1987 y Trujillo en 1991, respectivamente. Su hermano Segundo Manuel Sánchez Paredes, hoy enjuciado por lavado de dinero del narcotráfico, fue cliente del BCP. / Ojo-Publico.com

Dicho banco reportó “importantes movimientos de fondos” en las cuentas de Manuel Sánchez Paredes con cerca de seis años de retraso y sólo después de que la prensa nacional revelara las investigaciones del Ministerio Público sobre los presuntos vínculos de la poderosa familia liberteña con cárteles en México y Colombia.

Igualmente, el BCP tuvo las cuentas con más de US$746 mil de Hilder Lino Céspedes ‘El Químico’, especializado en camuflar cantidades industriales de droga y colaborador del clan familiar ‘Los Caruzo’, dedicado al narcotráfico desde inicios de los años '80 en Tingo María (Huánuco). En este caso, el reporte de operaciones sospechosas llegó con ocho meses de demora a la UIF.

LAS FALENCIAS DEL BBVA

En el 2002, la Policía Antidrogas puso en la mira por primera vez a una organización de casas de cambio por blanqueo de activos del tráfico de drogas, luego considerada como un eslabón clave de una red de empresas de transferencia de fondos en Latinoamérica. Los objetivos de la investigación fueron: Percy Velit Núñez –cliente del BBVA desde julio del 2006 hasta su detención en mayo del 2008– y sus hijos Sandro y Percy Velit, vinculados a Amasban S.A y Money Express SRL en Lima.

Cuando la investigación se hizo pública el 2008, la Policía y el Ministerio Público ya habían establecido que las casas de cambio de la familia Velit lavaban dinero de organizaciones criminales colombianas. Pese a ello, el BBVA no cerró las cuentas de Velit Núñez aun cuando su propia unidad encargada de prevenir el blanqueo de capitales emitió una primera alerta a la UIF, en octubre del 2006, a raíz de las frecuentes transferencias nacionales e internacionales que este realizaba sin sustento.

Incluso un posterior reporte de operaciones sospechosas de Velit Núñez, emitido por el BBVA en junio del 2008, llegó a la UIF con casi un año de retraso después de su última alerta; y esto porque los medios alertaron sobre el arresto de dicha persona en el marco de las pesquisas de la Policía Antidrogas contra el grupo familiar dedicado al rubro de casas de cambio. La cabeza de este grupo de sospechosos, el chileno Mauricio Mazza-Alaluf, fue condenado por la justicia de EE.UU.

CASAS DE CAMBIO. La red empresas y personas vinculadas al chileno Mauricio Mazza-Alaluf –que incluyó a la familia peruana Velit Hurtado– fue acusada de ingresar mas de US$369 millones a través del BCP, del BBVA y de otras entidades financieras. / Policía Nacional de Chile.

Una situación semejante ocurrió con la red de empresas y presuntos testaferros de Hernán Bahamonde La Hoz, cuyas compañías fueron clientes del BBVA, aun cuando este tenía antecedentes por estafa, tenencia ilegal de armas y evasión fiscal. La alerta sobre estas operaciones llegó a la UIF con casi cuatro meses de retraso. De igual manera ocurrió en millonarias operaciones sospechosas del rubro pesquero. El BBVA reportó con dos meses de retraso una transacción que involucró una “triangulación” por US$1.3 millones entre una exportadora de pescado, una empresa de maquinaria de dicho rubro y una compañía panameña con cuentas en Suiza.

En este caso, la UIF determinó que la pesquera Corporación Lusaka, cliente del BBVA, era una “empresa de fachada” creada para “apoyar actividades de lavado de activos de organizaciones criminales”. Las sospechosas transacciones también incluyeron a la compañía peruana Prime Fishmeal, cuyo fundador es Hans Buhler Von Ehren, quien registra antecedentes fiscales por estafa y es dueño de la cadena de restaurantes Pappas Grill.

INFRACCIÓN BANCARIA 3: FALTA DE DEBIDA DILIGENCIA

El análisis de los documentos además permite una mirada inédita a los procesos de las áreas de prevención y cumplimiento del BCP y del BBVA cuando descubren clientes involucrados en operaciones sospechosas. Por ejemplo, advirtiendo a sus clientes –a través de comunicaciones o llamadas telefónicas– de la detección de transacciones inusuales, aun cuando aquellos tienen un evidente perfil de testaferros o prestanombres, al no tener historial financiero, residir en zonas pobres de Lima, y hasta en asentamientos humanos.

En los casos analizados, la gerencia de cumplimiento del BCP envió una serie de misivas a algunos de sus clientes en Lima para informarles de operaciones inusuales y brindarles la oportunidad de justificarse: “Estimado señor, nos dirigimos a usted, para expresarle nuestro reconocimiento por la confianza que tiene al realizar sus transacciones a través de nuestro banco, las mismas que apreciamos son por montos importantes”, dicen las cartas obtenidas en el marco de esta investigación.

Entidades bancarias demoraron más de cuatro meses en promedio en alertar a la UIF de cientos de operaciones irregulares.

Ojo-Publico.com, luego de revisar el perfil de aquellos clientes del BCP, descubrió que la gran mayoría tenía entre 20 y 23 años, no registraban profesión, ni historial financiero, pero aun así habían movido más de US$3.4 millones en transacciones nacionales y al extranjero en pocos meses. El análisis de dichos casos permite concluir la falta de procesos contundentes y de debida diligencia para prevenir el lavado de dinero ya que el blanco de una futura indagación de la UIF queda advertido de cualquier acción futura en su contra.

Precisamente, la decisión de las entidades de comunicarse con sus clientes para informarles sobre las operaciones sospechosas detectadas ocasiona que algunas personas tomen decisiones con la finalidad de evitar que se fiscalice la procedencia de su dinero. Por ejemplo, uno de los sindicados como integrante de una organización dedicada al contrabando de productos desde Bolivia fue contactado telefónicamente por un ejecutivo de negocios del banco Interbank, quien detectó que aquellos recibieron casi 300 depósitos en sus cuentas por US$2.3 millones.

FISCALIZACIÓN. La Superintendencia de Banca, Seguros y AFP (SBS) es la encargada de fiscalizar a las entidades financieras y sancionarlas en temas de prevención de blanqueo de dinero. / Ojo-Publico.com

En esta llamada telefónica, según el reporte de la UIF, el empleado bancario advirtió al acusado de contrabando sobre dichas transacciones y le pidió explicaciones al respecto. El interlocutor contestó que el dinero procedía de sus negocios con el comercio ilegal de soya en la frontera con Bolivia, pero se negó a proporcionar el nombre de la empresa detrás de sus operaciones. Aunque Interbank reportó el hecho, lo hizo cinco meses después de la última transacción inusual.

Tras conocer la advertencia de aquel banco, la UIF concluyó que dichos contrabandistas quizá “estén utilizando o intentando operar en otra institución financiera, debido al nivel de los fondos que manejan, y la aparente necesidad de movilizar los fondos con rapidez”.

Una reacción semejante se advierte en el caso del excongresista David Perry Cruz, quien, alertado por el BCP, amenazó con dejar de ser su cliente si continuaban indagando sobre el depósito en su cuenta personal de un cheque de S/ 120 mil girado por un empresario proveedor del Estado, y sobre otras transferencias desde el exterior por US$21 mil, que no tenían justificación. El banco, tras una serie de comunicaciones, reportó el hecho con retraso: un año y dos meses después del primer cobro, y a pesar de que se trataba de alguien considerado persona políticamente expuesta (PEP).

Entre los clientes del BCP y del BBVA figuran prominentes personajes del narcotráfico nacional e internacional.

Los documentos además revelan presuntos hechos delictivos que deberían generar cambios en las normas antilavado. Uno de los casos analizados reveló que el BCP conserva reportes de operaciones sospechosas de sus clientes durante 10 años. La norma así lo dice, pero esto acaba siendo un problema cuando la UIF investiga a personas que mantienen una trayectoria sospechosa en el tiempo. El 2008, el órgano rector de lucha contra el lavado de dinero pidió al BCP información sobre un alto mando del Ejército que había recibido pagos por US$11 millones en su cuenta al ser nombrado intendente en Bagua (Amazonas).

La UIF –tras detectar el caso de este oficial, coronel EP José Sánchez Marín (hoy en retiro), en un reporte de operaciones sospechosas enviado por el BCP en 2005– pidió a dicha entidad información bancaria de años atrás porque presumía que el militar había incurrido en irregulares manejos durante su mandato en esta ciudad a fines de los ‘90. Sin embargo, la respuesta del BCP fue que no estaban obligados a mantener información por un plazo mayor a diez años y solo le enviaron algunos cheques del retiro del monto comprometido.

La posterior indagación de la UIF estableció que el oficial del Ejército continúo vinculado al BCP hasta el 2008, cuando fue nuevamente reportado. Durante esos años Sánchez Marín, ya en el retiro, había realizado inversiones en acciones de Credicorp, Backus y Telefónica que no estaban justificadas por sus ingresos. Después de colocar el dinero en el sistema financiero, lo hizo girar hasta que rescató una parte en el 2005. Después invirtió ese dinero en una cuenta de fondos mutuos de Credifondo, la misma que fue reportada porque el volumen de sus operaciones tampoco tenía sustento.

El exalcalde Luis Valdez administró millonarias sumas de dinero en el BCP a través de cinco compañías.

En otro de caso identificado de falta de debida diligencia, Ojo-Publico.com detectó que el BCP se demoró en enviar la información sustentatoria de los depósitos de US$7 millones a la empresa Ami Oil incorporada en la investigación por lavado de dinero contra Alfonso Reyna, quien purgaba una condena por narcotráfico. En julio del 2011, la Policía le solicitó a la fiscalía que le pida al gerente de cumplimiento del BCP los documentos requeridos. Sin embargo, recién en setiembre de aquel año, dicho banco solicitó un plazo adicional indicando que el periodo de las operaciones, entre el 2000 y el 2007, era muy extenso.

INFRACCIÓN BANCARIA 4: CRIMEN ORGANIZADO EN EL SISTEMA

Los documentos además ponen a prueba las normas antiblanqueo de dinero que obligan al sistema financiero a mantener un alto nivel de integridad en su personal. Ojo-Publico.com detectó cuatro casos en los que empleados del BCP y BBVA, algunos laborando en zonas de alto perfil de riesgo como Áncash y Loreto, fueron sindicados como integrantes de organizaciones criminales.

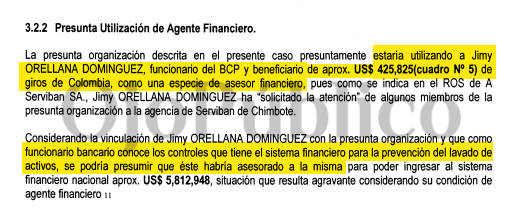

En el primer caso, un informe elaborado por la UIF identificó a un empleado del BCP en su sucursal de Chimbote (Áncash), como “asesor financiero” de una mafia que inyectó cantidades millonarias de dinero al sistema, a través de transferencias irregulares procedentes de Colombia y en complicidad con decenas de testaferros sin ningún historial financiero o crediticio. El documento de inteligencia enviado al Ministerio Público es contundente respecto del trabajador de dicho banco.

“La organización estaría utilizando a Jimy [Henry] Orellana Domínguez, funcionario del BCP y beneficiario de US$425 mil de giros de Colombia, como asesor [ya que este] ha ‘solicitado la atención’ de algunos miembros de la presunta organización delictiva a la agencia Serviban [hoy Western Union] de Chimbote. Considerando que como funcionario bancario conoce los controles del sistema de prevención de lavado de activos, se podría presumir que éste habría asesorado a [la organización] para ingresar al sistema financiero US$5,8 millones, situación que resulta agravante siendo agente [del BCP]”, cita el documento.

CÓMPLICES. La investigación #Dineroleaks identificó este y otros tres casos en los que empleados del BCP y el BBVA fueron sindicados como integrantes de organizaciones criminales. / Ojo-Publico.com

Orellana Domínguez fue empleado del BCP entre 1999 y el 2009, año en el que ingresó como directivo del club de fútbol José Gálvez de Chimbote, con el cual adquirió fama regional. Durante aquella época, en la que el encarcelado expresidente regional César Álvarez dominaba Áncash, Orellana además fue involucrado por las autoridades en una investigación por proxenetismo en agravio de una menor.

En un segundo caso, la UIF ubicó a otro operador del crimen organizado trabajando en la sucursal del BCP en Iquitos (Loreto). Aún cuando el reporte analizado no identifica al funcionario bancario, sí establece que aquel fue cómplice de Manuel Sánchez Rengifo, quien cobró con documentos falsos más de US$50 mil a través de cheques emitidos por presuntas empresas de fachada del exalcalde de Pucallpa, Luis Valdez Villacorta, investigado por lavado de dinero del narcotráfico desde el 2008.

Se detectó cuatro casos en los que empleados del BCP y BBVA fueron citados como integrantes de grupos criminales.

Los archivos de la Policía Antidrogas revelan que Sánchez Rengifo recibió el dinero con el visto bueno del BCP en la misma época en la que las autoridades de Holanda decomisaban 176 kilos de alcaloide de cocaína escondidos dentro de un cargamento de madera exportado por Forestal Export, la principal emisora de los cheques. Dicha compañía, al igual que Sánchez Rengifo, fueron incluidas en el proceso por blanqueo de capitales contra Valdez.

En el tercer caso, la Fiscalía y la Dirandro denunciaron una presunta colusión entre trabajadores del BCP y operadores de la red liderada por Numa Soto Sánchez, quien purgó condena por tráfico ilícito de drogas en Colombia y fue sindicado por dos narcotraficantes ecuatorianos como acopiador de droga en el Huallaga y en la selva de Ayacucho.

DECOMISO. La Dirandro incautó el 2008 dos toneladas de cocaína a la organización de Numa Soto Sánchez camuflada en un cargamento de colchones. El BCP administró cuatro cuentas bancarias con operaciones por más de US$110 mil de este confeso narcotraficante. / Policía Antidrogas.

Las autoridades peruanas concluyeron que era “evidente” que hubo una “directa participación de funcionarios del Banco de Crédito del Perú” en la sobrevaluación en US$170 mil de un inmueble para la posterior entrega de un crédito hipotecario por la misma entidad financiera, como parte de las modalidades utilizadas por este clan de la droga para blanquear las ganancias ilícitas.

El último caso de un funcionario relacionado con organizaciones delictivas corresponde al BBVA. El 2009 el Ministerio Público identificó que Sergio Cisneros Francia, actual gerente de la sede de San Isidro del banco, colaboró con el grupo que intentó exportar una de las cargas más grandes de droga en la historia: “Como gerente de la oficina de Chacarilla del Banco Continental habría brindado facilidades a Jorge Luis González Sánchez y Alex Ángel Montoya Agüero para la constitución de la persona jurídica Global Trade Import & Export”, revela el documento del caso.

En setiembre de ese año, la Dirandro incautó 4.3 toneladas de alcaloide de cocaína escondida en conservas de alcachofa que iban a ser exportadas a España por Global Trade Import & Export, cliente del BBVA. A raíz de este operativo, el Ministerio Público abrió investigación contra una organización criminal conformada por más de 100 personas, entre ellas Cisneros Francia, por blanquear sus ganancias ilícitas a través sucesivos depósitos y transferencias en el sistema financiero.

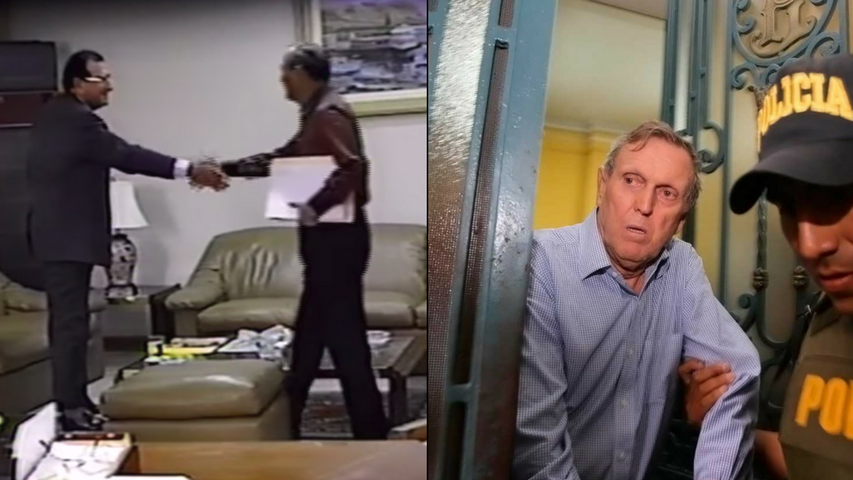

PLANA MAYOR. Dionisio Romero Seminario, presidente del directorio del Banco de Crédito del Perú, fue enjuiciado por sus relaciones ilícitas con Vladimiro Montesinos. Su caso prescribió. José Graña, otro director del BCP, renunció al cargo el año pasado, tras ser incluido en una investigación por lavado de dinero en el Caso Lava Jato.

El tema de funcionarios bancarios vinculados a organizaciones criminales no es asunto reciente. En el 2001, tras la caída del gobierno de Alberto Fujimori, el entonces presidente del directorio del BCP, Dionisio Romero, fue investigado a nivel judicial por sus contactos con Vladimiro Montesinos, pero su caso fue declarado prescrito en el 2005. Trece años después, José Graña Miro Quesada, otro directivo del BCP, dejó el cargo al ser investigado por lavado de dinero en el Caso Lava Jato.

Antes del cierre de edición, Ojo-Publico.com recogió las versiones del BBVA y el BCP sobre los casos mencionados en esta investigación. Ambas entidades dijeron que mantienen altos estándares de calidad en sus sistemas de prevención de lavado de dinero, además de un cumplimiento óptimo de colaboración con las autoridades. Algunas de las preguntas sobre los casos que esta investigación detalla no fueron respondidas bajo el argumento de que sus clientes están protegidos por el secreto bancario.

No comments:

Post a Comment